Une analyse du coût annuel d’approvisionnement par la société norvégienne de renseignement énergétique Rystad Energy a révélé que les coûts dans le secteur en amont ont considérablement baissé en 2021, rendant le nouveau pétrole plus compétitif et nettement moins cher à produire. Cependant, Rystad a noté que les politiques climatiques peuvent échouer si elles ne se concentrent pas sur la demande plutôt que sur l’offre.

La société a déclaré mercredi que le prix d’équilibre moyen des nouveaux projets pétroliers était tombé à environ 47 dollars le baril, soit une baisse d’environ 8 % au cours de l’année écoulée et de 40 % depuis 2014, les eaux profondes offshore restant l’une des sources les moins chères de nouveaux la fourniture.

La courbe du coût d’approvisionnement de Rystad pour les liquides indique qu’en 2014, un prix du pétrole de près de 100 $ le baril était nécessaire pour produire 100 millions de barils par jour (bpj) en 2030. En 2018, le prix du pétrole requis était plus proche de 55 $ le baril. , et en 2020, il est tombé à 45 $ le baril. La dernière estimation de Rystad reste inchangée cette année à 45 dollars le baril pour 100 millions de barils par jour de production en 2030.

Le groupe de renseignement énergétique maintient inchangé le prix du pétrole requis pour produire 100 millions de b/j en 2030, malgré la baisse du prix d’équilibre moyen des nouveaux projets pétroliers, car l’offre potentielle pour 2030 a diminué depuis l’année dernière en raison des retards dans les sanctions et des producteurs de schiste conservateurs .

En 2014, Rystad estimait que le potentiel liquide total en 2030 était de 104 millions de bpj, tandis qu’en 2018, ce chiffre a considérablement augmenté pour atteindre 135 millions de bpj, principalement en raison de l’augmentation des volumes potentiels du pétrole de réservoir étanche nord-américain. Cependant, les faibles niveaux d’activité en 2020 et 2021, dus à la pandémie de Covid-19 et à une focalisation générale sur la transition énergétique, ont conduit à un ajustement à la baisse du potentiel liquide global. En 2020, l’offre potentielle pour 2030 a été révisée à la baisse à environ 116 millions de bpj, et en 2021 Rystad l’a encore révisée à environ 113 millions de bpj.

« Alors que l’offre théorique en 2030 dépasse la trajectoire de la demande de plus de 10 millions de barils par jour, les politiques climatiques devraient être davantage axées sur la demande que sur l’offre. Les réductions de l’offre décrétées dans un pays seront largement contrecarrées par les augmentations de l’offre d’autres pays, tandis que les réductions de la demande ne sont pas satisfaites par de nouvelles sources de demande », dit Espen Erlingsen, responsable de la recherche amont chez Rystad Energy.

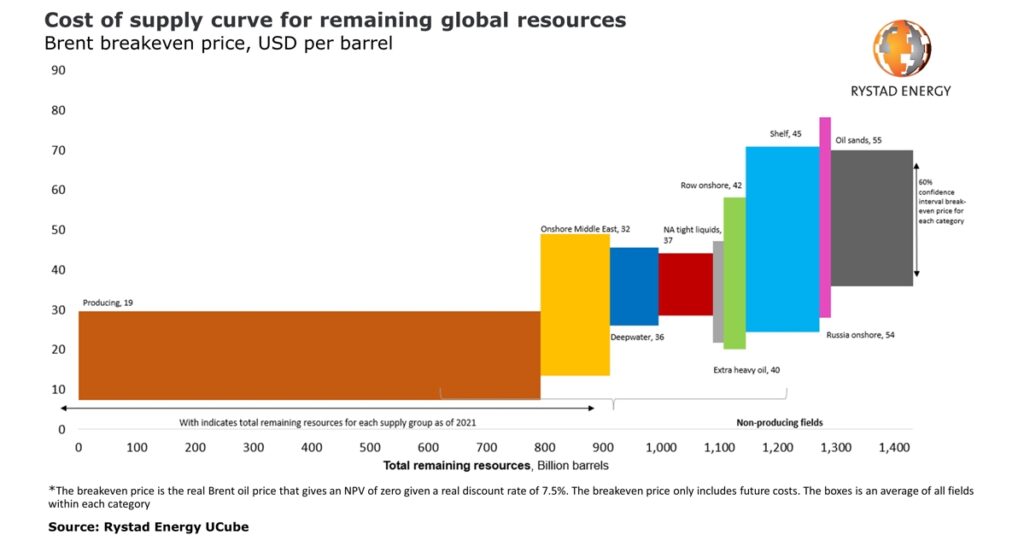

Prix d’équilibre par source de production

De 2014 à 2018, le pétrole de réservoir étanche et l’OPEP ont été les grands gagnants, les deux segments ayant enregistré une réduction du prix d’équilibre et une augmentation des volumes potentiels. En 2014, Rystad Energy a estimé le prix d’équilibre moyen du pétrole de réservoir étanche à 82 $ le baril et l’offre potentielle en 2025 à 12 millions de barils par jour. Depuis lors, le prix d’équilibre a baissé tandis que l’offre potentielle a augmenté.

En 2018, Rystad a estimé un prix d’équilibre moyen pour le pétrole de réservoir étanche de 47 $ le baril et une offre potentielle de 22 millions de b/j. Le prix d’équilibre du pétrole de réservoir étanche a continué de baisser, atteignant une moyenne actuelle de 37 $ le baril. Cependant, le potentiel de production de pétrole de réservoir étanche en 2025 est passé de l’estimation de Rystad en 2018 à environ 16 millions de barils par jour actuellement. Cette baisse est due à la forte réduction de l’activité en 2020. La baisse de l’activité l’année dernière et une reprise modeste cette année ont supprimé le potentiel d’approvisionnement en pétrole du marché.

Entre 2014 et 2018, le plateau continental et les eaux profondes ont connu une réduction des coûts d’environ 30 %. Cependant, l’absence de nouvelle activité de sanction au cours de la période a réduit l’approvisionnement potentiel en liquide offshore en 2025. Dans le même temps, depuis 2018, les prix d’équilibre pour les eaux profondes offshore ont chuté de 30 % et pour les eaux peu profondes de 17 %. Ces réductions de coûts placent les prix d’équilibre moyens pour l’eau profonde juste en dessous du pétrole de réservoir étanche. Dans le même temps, l’offre potentielle de liquides offshore en 2025 n’a pas beaucoup changé. Cela signifie que l’offshore a connu le développement le plus attractif au cours des trois dernières années, selon Rystad.

Un autre segment avec un développement positif est celui des sables bitumineux. De 2014 à ce jour, le prix d’équilibre moyen du Brent pour les nouveaux projets de sables bitumineux est passé d’environ 100 $ le baril à environ 55 $ le baril. La raison principale est que de nombreuses phases futures seront développées sous la forme d’expansions progressives et plus petites de friches industrielles plutôt que de projets entièrement nouveaux à grande échelle. Dans plusieurs cas, les opérateurs ont non seulement indiqué des expansions plus modestes, mais prévoient également de réaliser des économies de coûts en les reliant aux installations centrales de traitement (CPF) existantes plutôt que de construire de nouvelles CPF – ce qui aurait pu se produire il y a plusieurs années lorsque le rythme de développement était très élevé. plus rapide.

Rystad a conclu que le Moyen-Orient onshore est la source la moins chère de nouvelle production avec un prix d’équilibre moyen d’environ 32 $ le baril. C’est aussi le segment avec l’un des plus grands potentiels de ressources. L’eau profonde en mer est la deuxième source la moins chère de nouvelle production, avec un prix d’équilibre moyen de 36 $ le baril. Shelf reste le segment avec le plus grand potentiel de ressources avec 126 milliards de barils de volumes non autorisés. La Russie onshore continue d’être l’une des ressources les plus chères en raison des taxes brutes élevées dans le pays.